Fiscale eenheid voor de vennootschapsbelasting: juist wel of juist niet?

De vennootschapsbelasting kent twee tarieven. In 2021 geldt over een belastbare winst tot € 245.000 het lage tarief van 15%. Over de belastbare winst boven deze grens geldt het hoge tarief van 25%. Een verschil van maar liefst 10 procentpunt! Dit maakt het erg aantrekkelijk om winsten over meerdere vennootschappen te spreiden en zelfstandig te belasten.

Fiscale eenheid

Veel structuren zijn opgezet met een fiscale eenheid voor de vennootschapsbelasting. Bij een fiscale eenheid wordt belasting geheven alsof sprake is van één belastingplichtige. De resultaten van de dochtermaatschappij(en) worden opgeteld en belast bij de moedermaatschappij. Nu de resultaten van de verschillende vennootschappen bij elkaar worden opgeteld, kan het tariefsopstapje per boekjaar slechts één keer worden benut. Wanneer de fiscale eenheid een winst realiseert van meer dan € 245.000 kan het proactief verbreken van de fiscale eenheid in 2021 een belastingbesparing opleveren. De besparing kan oplopen tot (25% - 15%) x €245.000 = €24.500 per gevoegde vennootschap. Het verbreken van de fiscale eenheid is dus een interessante optie. Want na verbreking van de fiscale eenheid kan elke vennootschap voor zich het tariefopstapje benutten.

Verbreking fiscale eenheid

De fiscale eenheid kan worden verbroken door een verzoek hiertoe in te dienen bij de belastingdienst. Let op dat de verbreking van de fiscale eenheid vennootschapsbelasting niet met terugwerkende kracht plaats kan vinden.

Het verbreken van de fiscale eenheid kan ook nadelig uitpakken. De nadelen van een verbreking van de fiscale eenheid kunnen zijn:

- Geen kleinschaligheidsinvesteringsaftrek meer voor investeringen die door een andere vennootschap in de structuur worden gebruikt

- Desinvesteringsbijtelling voor investeringen die in de afgelopen vijf jaar zijn gedaan welke activa door een andere vennootschap in de structuur worden gebruikt

- Mogelijke belastingheffing over vermogensverschuivingen tussen de vennootschappen in de afgelopen 6 jaren

- Geen onderlinge verrekening meer mogelijk van winsten en verliezen

- Iedere vennootschap is zelfstandig aangifteplichtig, dit betekent dat er meerdere aangiften vennootschapsbelasting moeten worden ingediend

Of juist wel een fiscale eenheid?

In een structuur waarbij meerdere vennootschappen onder elkaar hangen welke allemaal zelfstandig belastingplichtig zijn, kan het aangaan van een fiscale eenheid vennootschapsbelasting ook tot voordeel leiden.

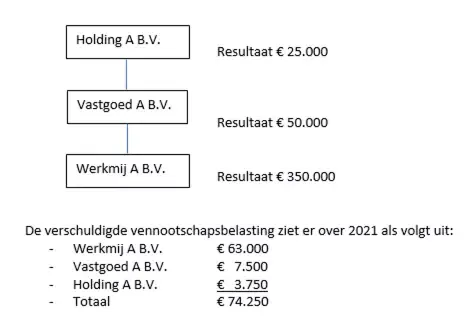

Dit maken wij duidelijk aan de hand van het volgende voorbeeld:

Stel dat het resultaat van Werkmij A B.V. op 1 september € 250.000 bedraagt. Voeging in fiscale eenheid met Vastgoed A B.V. betekent dat het resultaat van Werkmij A B.V. vanaf 1 september aan Vastgoed A B.V. wordt toegerekend en daar in de belastingheffing wordt betrokken. De verschuldigde vennootschapsbelasting ziet er over 2021 als volgt uit:

De voeging van de fiscale eenheid leidt in dit voorbeeld tot een besparing in de vennootschapsbelasting van € 10.000

Tot slot

Kortom, een fiscale eenheid voor de vennootschapsbelasting kent zowel voordelen als nadelen. Het verbreken van de fiscale eenheid kan in 2021 een voordeel opleveren van € 24.500, maar het is en blijft maatwerk. Of het in jouw situatie ook voordelig (en verstandig) is zal zich uit moeten wijzen. Wil je bespreken wat voor jouw situatie mogelijk is? Neem dan contact met ons op via 088-3210800 of door middel van onderstaand contactformulier.

Rozemarijn Wiersma-Luimes en Marieke van der Veer-Bosch

Meer weten over belastingadvies?

Lees ook onze andere blogs of neem direct contact met ons op!